2019年工资个税计算方法来了!累计预扣法2019年工...?

今天在使用用友T3财务软件的T3工资模块中遇到一个使用问题:

2019年工资个税计算方法来了!累计预扣法

具体的问题现象如下:

2019年工资个税计算方法,累计预扣法,在T3工资管理里如何设置按累计扣税合计算所得税?或者T+有没有薪资管理可以实现

请问用友软件售后服务有没有人能帮我解答一下呢?

亲这个需求软件目前无法实现,由于新政策变动导致的,亲这边需要联系代理商,让代理商提交需求

2019年工资个税计算方法来了!累计预扣法详解!2018-11-16 08:00

千呼万唤始出来!

2019年工资个税计算方法来了!

预扣预缴,多退少补!

01

累计预扣法的来源

此次税法修订,最大变化之一,是对综合所得实行按年计税。

尽量减少纳税人办理年终汇算清缴的人数,特别是:只有一处工资薪金且在单位办理专项附加扣除纳税人,应该尽量让这些个人无须办理年度自行汇缴补退税。

税务机关将通过提供扣缴软件,由单位录入当月收入、扣除等金额后,自动计算出每一个纳税人自年初起累计至当期的应纳税款,扣减已纳税款后,计算出每一个纳税人当期应纳的税款。

02

累计预扣法定义

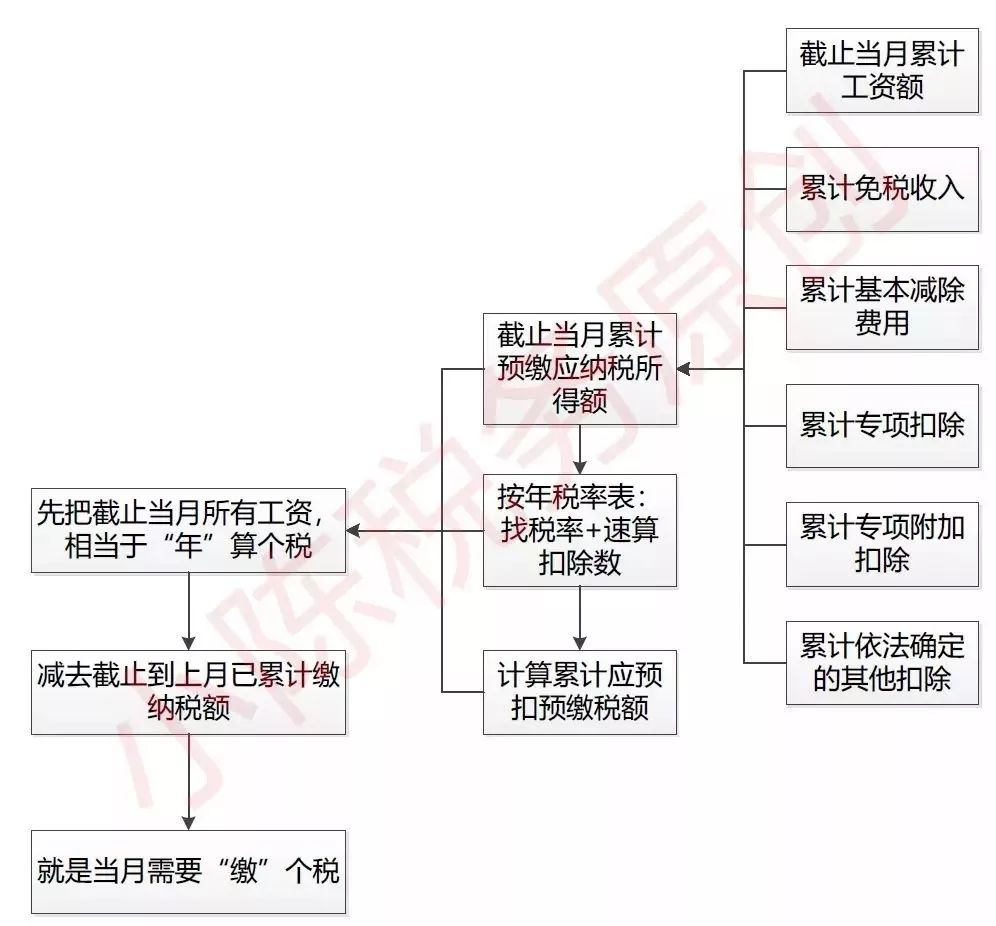

累计预扣法是指,扣缴义务人在一个纳税年度内,以截至当前月份累计支付的工资薪金所得收入额减除累计基本减除费用、累计专项扣除、累计专项附加扣除和依法确定的累计其他扣除后的余额为预缴应纳税所得额。

对照综合所得税率表,计算出累计应预扣预缴税额,减除已预扣预缴税额后的余额,作为本期应预扣预缴税额。

03

累计预扣法具体计算公式

本期应预扣预缴税额=(累计预缴应纳税所得额×税率-速算扣除数)-已预扣预缴税额

累计预缴应纳税所得额=累计收入-累计免税收入-累计基本减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。

其中:累计基本减除费用,按照5000元/月乘以当前月份数计算。

04

累计预扣法思路

个体工商户/合伙企业的个人合伙人算预缴个税的思路、企业所得税预缴思路

第一步:先把截止当月所有工资,相当于“年”算个税

第二步:减去截止到上月已累计缴纳税额

第三步:就是当月需要“缴”个税

05

累计预扣法思路案例

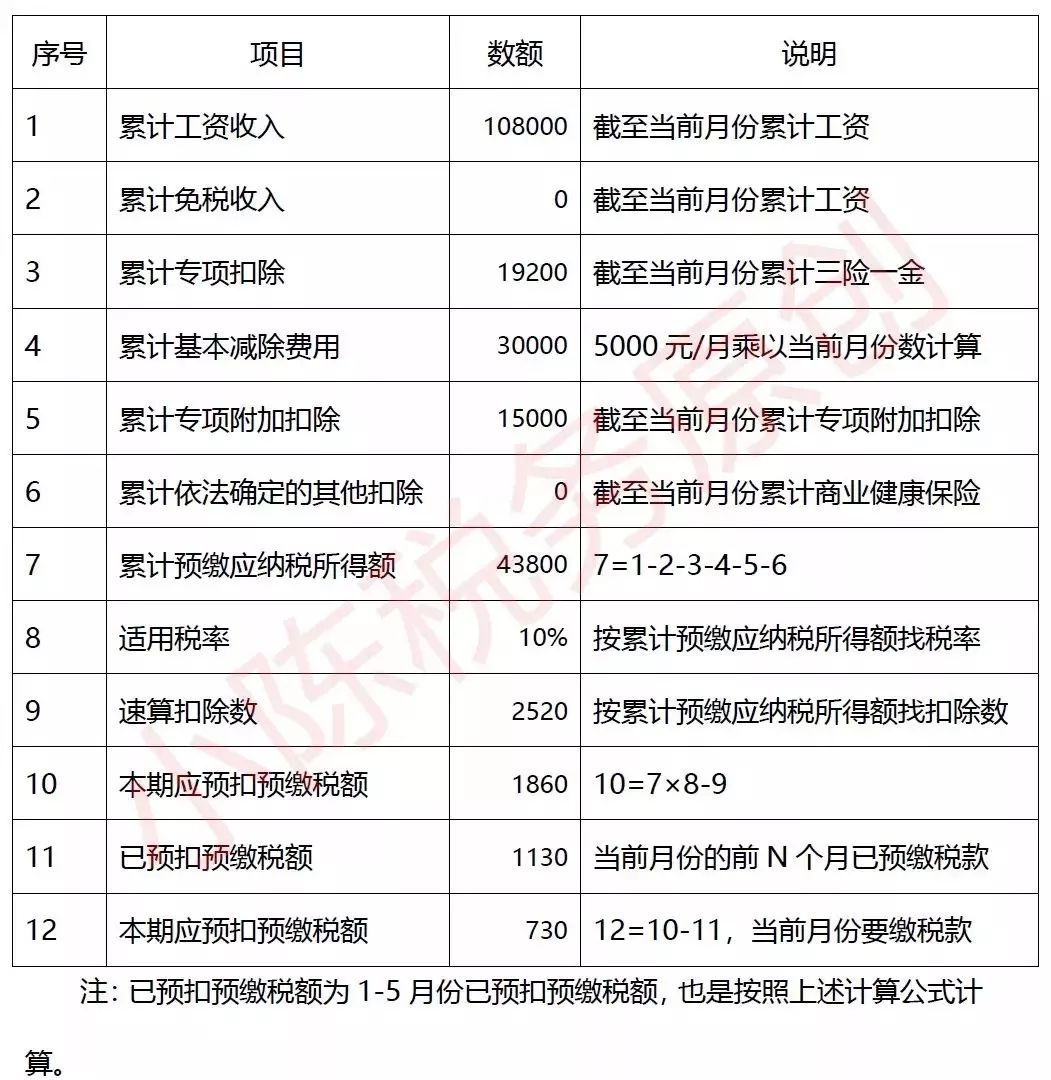

[例]2019年1-6月,员工每个月工资18000元,三险一金每月扣除3200元,累计基本减除费用(按照5000元/月乘以当前月份数计算),不考虑其他情况,子女教育费、赡养老人等专项附加扣除每月2500元,则:

06

累计预扣法好处

提醒:如果按照每一个月算个税(适用换算后的月税率表):

每一个月应纳个税=(18000-5000-3200-2500)×10%-210=520元

六个月总共应纳个税=6×520=3120元,和按年计算的1860元相差1260元,则会出现“只有一处工资薪金且在单位办理专项附加扣除纳税人”要在年终办理汇算清缴,增加征纳双方的纳税成本。

采取累积预扣的方式是使预扣的税款最大趋同于年终的汇算清缴税款,最大限度地减少退补税的情况发生,从而减轻征纳双方的纳税成本。

亲具体是想要实现什么需求呢,T3工资项目中可以增加项目并进行公式设置实现一些需求

亲这个累计扣税是新出来的,这边帮你查下能否实现